证券之星消息,日前易方达瑞康混合C基金公布三季报,2024年三季度最新规模0.01亿元,季度净值涨幅为5.64%。

从业绩表现来看,易方达瑞康混合C基金过去一年净值涨幅为-0.6%,在同类基金中排名1654/2261,同类基金过去一年净值涨幅中位数为5.1%。而基金过去一年的最大回撤为-10.97%,成立以来的最大回撤为-12.12%。

从基金规模来看,易方达瑞康混合C基金2024年三季度公布的基金规模为0.01亿元,较上一期规模1028.77万元变化了-927.88万元,环比变化了-90.19%。该基金最新一期资产配置为:股票占净值比51.55%,债券占净值比75.72%,现金占净值比1.22%。从基金持仓来看,该基金当季前十大股票仓位达23.6%,第一大重仓股为五粮液(000858),持仓占比为2.85%。

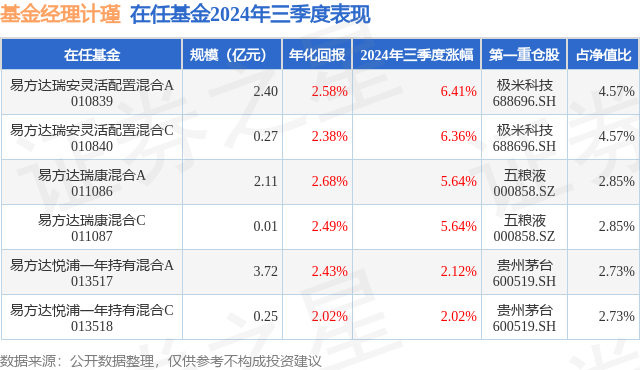

易方达瑞康混合C现任基金经理为计瑾。其中在任基金经理计瑾已从业0年又18天,2024年10月9日正式接手管理易方达瑞康混合C,任职期间累计回报为-3.08%。目前还管理着6只基金产品(包括A类和C类),其中本季度表现最佳的基金为易方达瑞安灵活配置混合A(010839),季度净值涨幅为6.41%。

对本季度基金运作,基金经理的观点如下:2024年三季度,政策的预期经历了比较大的反转,九月中共中央政治局会议对当前经济形势的新情况和问题表述增加,对内需端的主要堵点地产和消费都有较为积极的表述,同时看到各部门开始更快地出台配套政策,市场对经济中长期的信心有了较好的改善。债券市场方面,三季度大幅震荡,央行多次提示长债风险和九月下旬的政策预期转向是牵动利率上行的主要因素,但考虑到政策的具体发力幅度仍有待观察,与此同时国内经济的内生需求维持偏弱,PMI(采购经理指数)始终在荣枯线下方,弱现实限制了利率的上行空间。信用债出于赎回和流动性的担忧,信用利差整体走阔。股票市场方面,政策预期转向前,市场经历了几乎一个季度的持续下跌,最后五个交易日信心快速修复,市场反转上行幅度大。市场风险偏好的修复是主要原因,此前一段时间,包含成长价值定价的股票下跌幅度很深,此次修复也最为明显。转债市场方面,三季度和股票走势类似,最后五个交易日收复季度跌幅,三季度中证转债指数上涨0.58%,同期上证指数和国证2000指数分别上涨12.44%和16.36%,转债跟涨能力偏弱,信用风险的演绎导致低价券大跌后反弹偏弱、以及快速上行的权益市场环境下转债溢价率的压缩,是两个主要的解释因素。报告期内,由于招募说明书中约定的沪深300指数月末PB(平均市净率)低于历史十年5%分位数的条件再次满足,组合有45%的最低权益仓位限制,因此组合仓位先降后升,个股方面的配置更加注重风格的均衡。转债层面,主要出于组合层面止损的考量,组合进行了大幅减仓。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

相关新闻: