证券之星消息,日前华泰保兴成长优选C基金公布三季报,2024年三季度最新规模2.58亿元,季度净值涨幅为6.2%。

从业绩表现来看,华泰保兴成长优选C基金过去一年净值涨幅为11.33%,在同类基金中排名1034/3979,同类基金过去一年净值涨幅中位数为5.4%。而基金过去一年的最大回撤为-38.65%,成立以来的最大回撤为-41.55%。

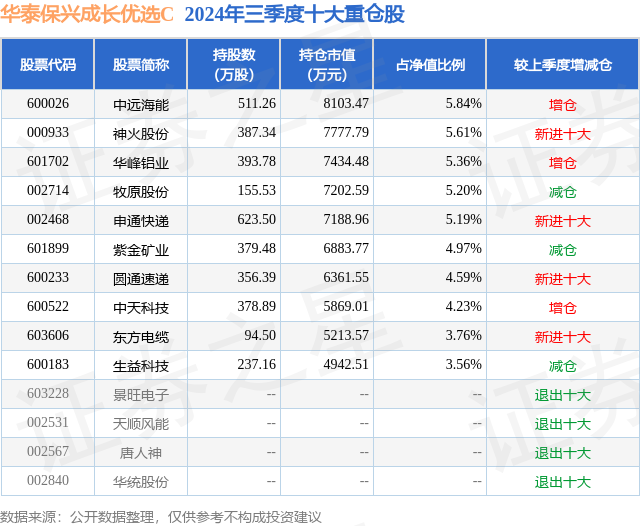

从基金规模来看,华泰保兴成长优选C基金2024年三季度公布的基金规模为2.58亿元,较上一期规模3.98亿元变化了-1.4亿元,环比变化了-35.25%。该基金最新一期资产配置为:股票占净值比94.51%,无债券类资产,现金占净值比5.68%。从基金持仓来看,该基金当季前十大股票仓位达48.31%,第一大重仓股为中远海能(600026),持仓占比为5.84%。

华泰保兴成长优选C现任基金经理为田荣。其中在任基金经理田荣已从业1年又302天,2022年12月30日正式接手管理华泰保兴成长优选C,任职期间累计回报为10.79%。目前还管理着3只基金产品(包括A类和C类),其中本季度表现最佳的基金为华泰保兴成长优选A(005904),季度净值涨幅为6.36%。

对本季度基金运作,基金经理的观点如下:三季度前期权益市场总体较为疲弱,防御性的板块表现相对较好,三季度末在政策转向刺激下,市场成交大幅放量、指数及个股迅速上涨修复。但市场过度情绪化难以持续,从政策推出、财政发力到扭转增长和价格预期,需要时间,未来的市场表现核心还是盈利预期。在流动性改善、政策转向的背景下,结构性的机会值得期待,宏观定价导致的行业普遍下行告一段落,我们认为中期角度市场可为、积极看待,我们也继续关注政策端的变化对行业与公司盈利预期的影响。当下地产周期下行仍未扭转、部分制造行业供需平衡的问题,仍然困扰着大多数行业的盈利展望,我们保持跟踪,寻找潜在的基本面弹性机会。当前我们认为供给端逻辑坚实的周期品仍是攻守兼备、具有潜在弹性的选择,这也是我们一直配置的方向,并关注部分具备受宏观因素压制而处于周期偏底部、错误定价的优质公司。业绩驱动逻辑清晰、具备基本面和估值保护的成长行业,如风电、PCB、覆铜板、封测等,也是我们配置的方向。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

相关新闻: