证券之星消息,日前富国内需增长混合A基金公布三季报,2024年三季度最新规模15.45亿元,季度净值涨幅为11.3%。

从业绩表现来看,富国内需增长混合A基金过去一年净值涨幅为1.28%,在同类基金中排名2584/3979,同类基金过去一年净值涨幅中位数为5.4%。而基金过去一年的最大回撤为-22.07%,成立以来的最大回撤为-45.69%。

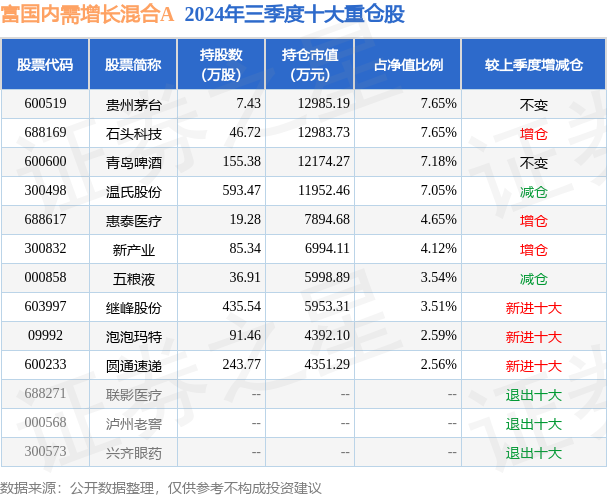

从基金规模来看,富国内需增长混合A基金2024年三季度公布的基金规模为15.45亿元,较上一期规模14.1亿元变化了1.34亿元,环比变化了9.53%。该基金最新一期资产配置为:股票占净值比92.18%,无债券类资产,现金占净值比8.09%。从基金持仓来看,该基金当季前十大股票仓位达50.5%,第一大重仓股为贵州茅台(600519),持仓占比为7.65%。

富国内需增长混合A现任基金经理为王园园。其中在任基金经理王园园已从业7年又135天,2020年3月26日正式接手管理富国内需增长混合A,任职期间累计回报为26.91%。目前还管理着11只基金产品(包括A类和C类),其中本季度表现最佳的基金为富国价值创造混合A(011099),季度净值涨幅为11.72%。

对本季度基金运作,基金经理的观点如下:三季度沪深300上涨16.04%,创业板指上涨29.21%,市场在经历了5月份以来的持续下跌后在季度末迎来了大幅上涨。分析原因,5月份以来的下跌主要由于内需的乏力以及海外的不确定性,使得市场的基本面和风险偏好同步下降;但在9月中下旬市场迎来了货币和财政较大幅度的刺激政策,使得市场大幅上涨。回顾三季度的市场,伴随政策的推出,市场的信心以及风险偏好同步获得修复,市场风格也发生了明显的切换,科技、消费等板块获得了较为明显的超跌反弹,年初以来偏防御风格的红利板块相对跑输。报告期内,在经济增长乏力及风险偏好下降的背景下,很多板块的估值进一步下探到十分有性价比的水平,本基金在市场下跌的过程中坚守了中长期看好的公司,在季度末伴随市场的反弹,也获得了估值的修复。本基金基于行业的性价比及对消费企业中长期基本面的看好超配消费行业;科技板块的配置主要在新能源车和消费电子板块;红利板块相对低配。本基金在报告期内积极寻找及配置具有估值优势及中长期可持续成长的优质消费公司的投资机会。同时,在泛消费以外的板块中,持续积极拓展能力圈,希望获得相对消费增强的细分板块或个股。中长期,本基金的操作思路将持续保持优选行业、精选个股,坚持寻找可持续创造价值的高质量企业,来分享企业自身成长带来的投资收益。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

相关新闻: