证券之星消息,日前融通中国风1号灵活配置混合C基金公布三季报,2024年三季度最新规模0.09亿元,季度净值涨幅为7.57%。

从业绩表现来看,融通中国风1号灵活配置混合C基金过去一年净值涨幅为-7.44%,在同类基金中排名2082/2261,同类基金过去一年净值涨幅中位数为5.1%。而基金过去一年的最大回撤为-24.19%,成立以来的最大回撤为-52.79%。

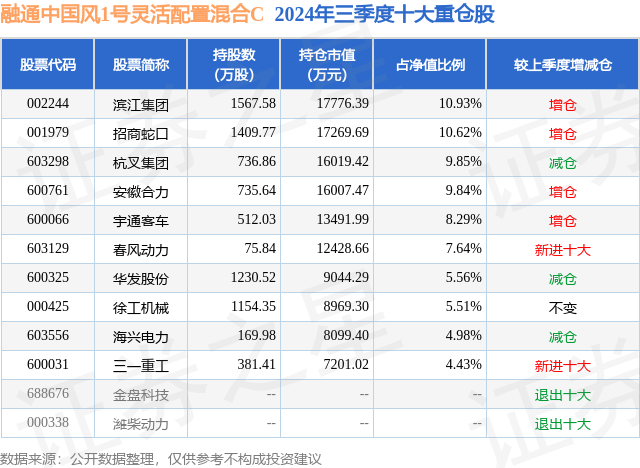

从基金规模来看,融通中国风1号灵活配置混合C基金2024年三季度公布的基金规模为0.09亿元,较上一期规模3600.9万元变化了-2698.51万元,环比变化了-74.94%。该基金最新一期资产配置为:股票占净值比94.89%,无债券类资产,现金占净值比5.15%。从基金持仓来看,该基金当季前十大股票仓位达77.65%,第一大重仓股为滨江集团(002244),持仓占比为10.93%。

融通中国风1号灵活配置混合C现任基金经理为邹曦。其中在任基金经理邹曦已从业16年又328天,2022年12月16日正式接手管理融通中国风1号灵活配置混合C,任职期间累计回报为-30.2%。目前还管理着7只基金产品(包括A类和C类),其中本季度表现最佳的基金为融通领先成长LOF(161610),季度净值涨幅为9.52%。

对本季度基金运作,基金经理的观点如下:2024年三季度,在持续下跌接近年初低点之后,9月下旬稳增长政策加码,A股市场陡然暴涨,整个季度沪深300指数上涨16.1%,创业板指数上涨29.2%。我们今年中期判断,“A股市场的底部比较扎实,在适度回撤确认底部的有效性之后,预计市场将重新启动”,目前看来得到了验证。前期A股市场持续下跌,源于对中长期经济增长的担忧,包括制造业产能外迁、房地产市场持续下跌等,而短期需求缺口对经济增长的影响是主要验证因素。我们认为,短期经济增长较为疲弱的主要原因在于,经济转型阶段,房地产-基建需求的坍陷短期内难以通过出口制造业的增长得以有效弥补,从而形成一定的需求缺口,需要通过中央财政发力来填补。可以预计,一定程度的中央财政加码,就可以推动经济增长重新回到正常的水平,无需强力的经济刺激。届时市场关于中长期经济增长的担忧也将得到有效化解。展望后市,中国经济内生增长的动力正在增强。房地产-基建产业链的萎缩,释放了大量经济资源,有助于降低制造业成本,提升整个经济的运行效率;全球化正处在大扩容的阶段,众多新兴市场国家更深度地加入全球经济大循环,全球经济的增量正在加强,新兴市场国家工业化进程的加快,对中国生产的资本品和工业消费品的需求在提速。未来中国经济的高质量发展将从过去的债务周期驱动转向产业周期驱动,呈现“制造强,地产稳”的格局。A股市场的底部已经得到确认。从资本市场制度建设和经济增长“柳暗花明”的前景来看,未来市场运行的时间和空间与2005年启动的周期比较类似。短期来看,市场急剧上涨的势头更像1999年的5.19行情,主要是由于市场无视基本面结构优化而过度关注短期增长导致的极度悲观情绪得到有效修正,信心恢复带来了A股市场的强力修正。预计后续经济增长将得到有效改善,从而为市场短期实现的涨幅提供有力支撑。从中长期来看,出海板块,以及相应的制造业升级,可能成为未来相当长一段时间内市场的主线方向;从长期来看,三中全会确立的改革路线,预计将加速推动“人的城市化”,相关产业链的公司亦将受益。本季度本基金的股票仓位持续保持高位,对组合结构进行了一定程度的调整,增加了摩托车等出口优势行业的配置,降低了重卡行业的配置。目前组合配置偏向周期成长风格,突出配置出海板块的优势企业,保持了房地产链相当比例的配置。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

相关新闻: