证券之星消息,日前华泰柏瑞中证沪港深云计算产业ETF基金公布三季报,2025年三季度最新规模5.07亿元,季度净值涨幅为52.2%。

从业绩表现来看,华泰柏瑞中证沪港深云计算产业ETF基金过去一年净值涨幅为89.31%,在同类基金中排名21/2534,同类基金过去一年净值涨幅中位数为25.31%。而基金过去一年的最大回撤为-27.32%,成立以来的最大回撤为-46.7%。

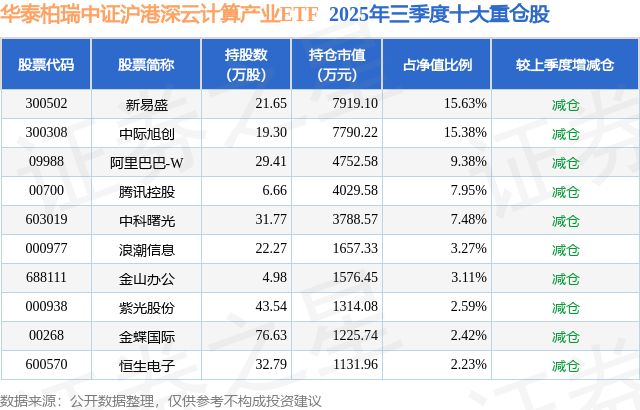

从基金规模来看,华泰柏瑞中证沪港深云计算产业ETF基金2025年三季度公布的基金规模为5.07亿元,较上一期规模5.7亿元变化了-6314.35万元,环比变化了-11.08%。该基金最新一期资产配置为:股票占净值比98.71%,无债券类资产,现金占净值比1.49%。从基金持仓来看,该基金当季前十大股票仓位达69.44%,第一大重仓股为新易盛(300502),持仓占比为15.63%。

华泰柏瑞中证沪港深云计算产业ETF现任基金经理为李茜。其中在任基金经理李茜已从业5年又360天,2022年1月18日正式接手管理华泰柏瑞中证沪港深云计算产业ETF,任职期间累计回报为95.01%。目前还管理着27只基金产品(包括A类和C类),其中本季度表现最佳的基金为华泰柏瑞中证沪港深云计算产业ETF(159738),季度净值涨幅为52.2%。

对本季度基金运作,基金经理的观点如下:回顾三季度,A股云计算板块在AI算力需求爆发、政策支持与技术创新的三重利好下实现显著上涨,中证沪港深云计算产业指数三季度涨幅达52.73%,创下自指数发布以来新高。业绩表现方面,云计算产业链各环节均呈现高速增长态势,驱动核心来自AI与云的深度融合。一方面,大模型训练需求推动智能算力服务爆发,国内科技大厂纷纷加码AI算力部署,资本开支同比高增;另一方面,英伟达H20芯片解禁带动国产AI服务器采购潮,光模块、液冷等环节量价齐升。估值层面,当前中证沪港深云计算产业指数市盈率仅32倍,估值相对合理,且港股部分估值仍处历史低位区间。展望四季度,云计算板块配置价值或仍旧凸显。AI大模型产业仍处于发展初期,当前用户渗透率整体较低,产业化应用周期才刚刚开启。大模型所驱动的算力投资方兴未艾,预计相关资本开支将伴随模型商业化收入的增长而持续提升,未来投资天花板有望进一步打开。作为AI时代的关键基础设施,云计算板块有望将直接受益于AI应用及AIAgent商业化进程的加速推进。随着AI应用使用频率与深度的持续提升,云资源消耗量预计将稳步增长,云厂商的规模效应也将同步增强,逐步形成“AI模型与云计算”相互促进、共生增长的产业新格局。在这一趋势中,互联网云厂商凭借其在算力资源、模型生态与应用落地三大层面的综合优势,竞争力进一步凸显,预计其市场份额有望企稳回升,成为推动行业发展的核心力量。我们严格按照基金合同的规定,紧密跟踪标的指数、跟踪偏离最小化的投资策略进行被动投资。本报告期内,本基金的日均绝对跟踪偏离度为0.024%,期间日跟踪误差为0.031%,较好地实现了本基金的投资目标。本基金将继续严格遵守跟踪偏离最小化的被动投资策略,从而为基金投资人谋求与标的指数基本一致的投资回报。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。

相关新闻: