证券之星消息,日前易方达中证A100ETF基金公布三季报,2025年三季度最新规模0.75亿元,季度净值涨幅为21.3%。

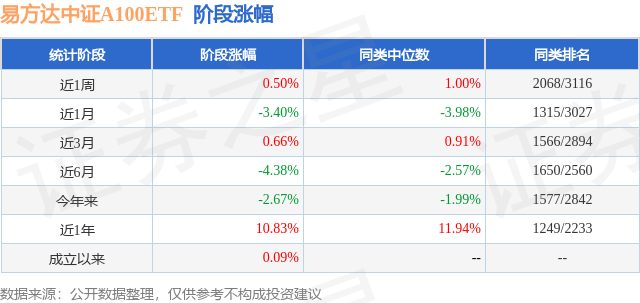

从业绩表现来看,易方达中证A100ETF基金过去一年净值涨幅为24.7%,在同类基金中排名1676/3054,同类基金过去一年净值涨幅中位数为25.31%。而基金过去一年的最大回撤为-12.35%,成立以来的最大回撤为-21.4%。

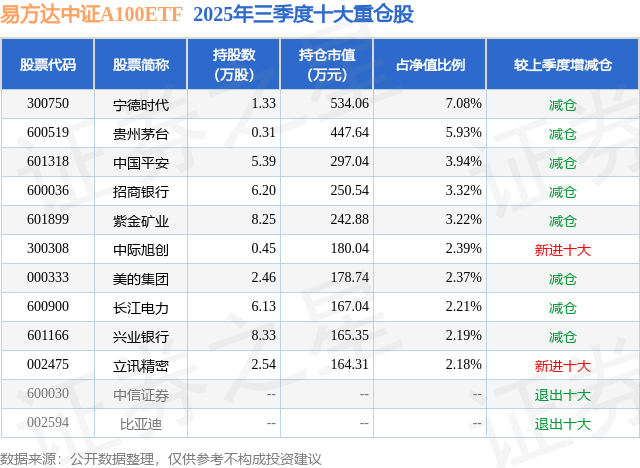

从基金规模来看,易方达中证A100ETF基金2025年三季度公布的基金规模为0.75亿元,较上一期规模6426.45万元变化了1116.16万元,环比变化了17.37%。该基金最新一期资产配置为:股票占净值比97.94%,无债券类资产,现金占净值比1.91%。从基金持仓来看,该基金当季前十大股票仓位达34.83%,第一大重仓股为宁德时代(300750),持仓占比为7.08%。

易方达中证A100ETF现任基金经理为庞亚平。其中在任基金经理庞亚平已从业5年又132天,2023年7月11日正式接手管理易方达中证A100ETF,任职期间累计回报为27.18%。目前还管理着27只基金产品(包括A类和C类),其中本季度表现最佳的基金为易方达上证科创板成长ETF(588020),季度净值涨幅为55.01%。

对本季度基金运作,基金经理的观点如下:本基金跟踪中证A100指数,该指数选取100只市值较大、流动性较好且具有行业代表性的上市公司证券作为指数样本,以反映核心龙头上市公司证券的整体表现。报告期内本基金主要采取完全复制法,即完全按照标的指数的成份股组成及其权重构建基金股票投资组合,并根据标的指数成份股及其权重的变动进行相应调整。回顾第三季度,全球资本市场受海外主要国家政策波动的影响有所下降,市场预期有所稳定。考虑到关税不确定性下降、全球主要经济体有望进行财政和货币政策双扩张,全球制造业周期或企稳回升,全球资本市场的风险偏好或将持续修复。特别在9月,美联储重启降息,后续表态亦偏向宽松。同时,随着海外主要经济体的数据逐步改善,全球有效需求有望维持稳定。此外,美国8月的核心通胀数据整体温和,全球金融市场对通胀预期也边际降温,新兴市场或将受益于风险偏好的提升与流动性的改善。国内来看,第三季度内需偏弱,但出口展示一定韧性,在反内卷政策推进下,通胀指标降幅收窄并推动名义GDP或较二季度边际改善,而消费及投资需求仍偏弱。下半年经济压力继续显现,尽管下行斜率继续减缓,但整体压力仍大,后续来看,财政和货币政策“适时加力”的必要性和可能性提升。财政方面,积极的调控政策持续细化和深化,国内经济运行有望实现稳中有升,受此催化影响,市场情绪有所改善。今年消费品以旧换新的资金累计接近3000亿元。服务消费方面,9月5日商务部等9部门印发《关于扩大服务消费的若干政策措施》,或将逐步激发服务消费发展活力。随着基数走高,广义财政部门债券净发行同比增速有所退坡,新增社融同比少增,后续需密切关注新型政策性金融工具对广义财政的扩张效果。货币方面,实体融资需求依旧偏弱。9月29日,国家发展改革委表示新型政策性金融工具规模共5000亿元将全部用于补充项目资本金,或有助于带动四季度广义信贷扩张、并提振基建投资增速,为积极的财政政策提供持续流动性支持。从A股市场表现来看,第三季度各主要指数及行业板块的表现较强,但是也出现了较大分化,体现了市场结构性投资机会的增加,同时投资者情绪和风险偏好有明显提升。核心宽基指数方面,上证综指收于3882.78点,在第三季度上涨12.73%;科创创业50指数在主要宽基指数中领涨,涨幅达到65.32%;创业板指数与科创50指数在众多核心宽基指数中涨幅居前,分别上涨50.40%和49.02%;其他核心宽基指数方面,沪深300指数上涨17.90%,中证A500指数上涨21.34%。行业方面,在申万一级行业指数中,通信、电子、电力设备、以及有色金属板块领涨,在第三季度涨幅分别达48.65%、47.59%、44.67%、以及41.82%;银行板块出现回调,下跌10.19%;其他板块均在第三季度录得正收益。第三季度,在市场整体震荡上行、结构化行情加剧的背景下,中证A100指数上涨20.56%。展望后市,在全球资产价格波动加剧和经济增长不确定加大的背景下,中国资产对于国际资本的吸引力有望进一步增强,中证A100指数有望在国内产业结构转型升级、市场份额向龙头倾斜的进程中持续受益。中证A100指数均衡覆盖了各行业的龙头上市公司,对于A股市场整体,尤其是大市值企业的股价表现具有很强的代表性。同时,该指数在行业分布上也比较均衡,相较传统宽基指数低配了大金融、消费板块,而超配了电力设备、电子、医药等新兴成长行业,当新兴成长板块开始表现活跃时,中证A100指数的投资价值有望更加凸显。本报告期为本基金的正常运作期,本基金在投资运作过程中严格遵守基金合同,坚持既定的指数化投资策略,在指数权重调整和基金申赎变动时,应用指数复制和数量化技术降低冲击成本和减少跟踪误差,力求跟踪误差最小化。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。

相关新闻: