从惊涛骇浪到雨过天晴也许就在一夜之间!

3月15日,A股迎来了2022开年以来单日最大下跌。截至当日收盘,沪深两市共4486股下跌,上证综指蒸发159.56个点,跌幅达4.95%。(数据来源:Wind,2022年3月15日)

3月16日,奇迹日降临。上证综指盘中一度跌至3023.30,却在其后“绝地上扬”。截至收盘,上证综指报收3170.71,当日绝对涨幅为3.48%,收盘价格相较最低点位价格涨幅为4.88%。此外,沪深300指数涨幅为4.32%,创业板更是强势反弹5.20%。(数据来源:Wind,2022年3月16日)

3月17日,盘面依然强势,截至收盘上证综指上涨1.40%,沪深300指数上涨1.96%,创业板指依然领跑,涨幅达2.87%。(数据来源:Wind,2022年3月17日)

如此精彩的逆境反转,按理说应该对投资者的信心起到极大的提振作用,但却让部分小伙伴们更加懊恼。

原因无它,在暴跌那日,他们无奈“割肉”止损,黯然离场。

市场的风浪永不停歇,“追涨杀跌”总在上演

2022开局以来,不少基民的心情就已经如过山车般,随着估值的起起落落而忐忑难安。恰如诺德基金小编提到的那般,A股市场中唯一确定的,就是“不确定”——对普通投资者而言,预测未来走势简直是mission impossible。

可惜,宽幅震荡的走势下更易催生投资者的不理智行为,钟摆理论逐渐在投资者中盛行:“只有极端操作,不走中庸之道”。换言之,追涨杀跌、短线操作等行为严重。

投资大师彼得·林奇曾有言,如果你总是在恐慌中卖出,那么就总是卖在最低点。但是,对损失与风险的厌恶,是每个投资者与生俱来的本能。面对市场的调整,坚定长期持有实在是太难!

开启定投,坚定长期持有

在不确定性显著的行情下,没有比定投更加契合的基金持有方式。定投定期定额地买入一只基金,通过分批入场的方式,摊平持有成本,从而做到长期持有,赚取长远的收益。具体而言,定投的优势有以下几点:

1

诺德基金小编提示:“避免择时:无论是周定投还是月定投,投资者都是在固定的交易日购入基金。于此,当下的市场涨跌并不会左右申购操作,从而能将择时的影响弱化到最小。”

2

诺德基金小编提示:“摊平成本:在震荡下行的市场中能够持续吸取“筹码”,起到降低整体成本的作用。”

3

诺德基金小编提示:“缓平风险:资金分散入场,短期“骤涨骤跌”造成的影响有限,能够有效地缓平风险。”

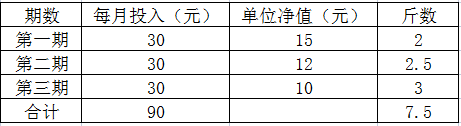

在这儿,我们不妨以“买苹果”为例子,为大家展示下定投的“力量”

举个“栗子”:

苹果市价,第一个月15元一斤,第二月12元一斤,第三个月10元一斤,三个月苹果价格下降了50%。

假设某位消费者,每个月定期花30元买苹果:

该消费者购买苹果的单位成本为总投入/总份额,即90/7.5=12元;当苹果价格涨到12元时,该消费者卖出苹果即可回本;当苹果长到15元时该消费者卖出苹果则可赚22.5元。

假设某消费者在第一个月一次性投入90元买入6斤苹果,那么要等之后苹果价格回复至15元时卖出,才能保本,至于盈利则需要更长的时间。

其间差异,一目了然——定投能够很好地摊平成本,定投的盈亏平衡点远低于定投起始点。

简单的例子是为了帮助朋友们更清楚地了解,定投在摊平成本、积攒筹码上的优势。而对真实数据的复盘,才能让筒子们切实地感受到定投的魅力。

在“牛熊轮换”之间,定投基金会有怎样的惊喜?

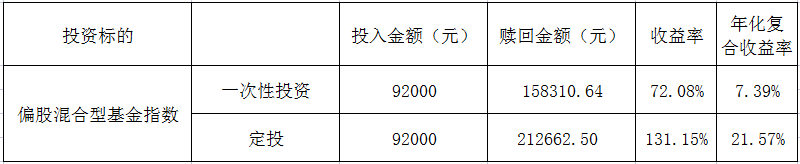

根据万得资讯数据统计,2007年10月16日,上证综指攀升至基日以来的封顶6124.04,至今尚未被突破。之后,牛市结束、市场回落,陷入震荡下行的行情,直到2015年6月12日,上证综指攀升至另一个峰顶5178.19。

我们不妨以两个牛市的结束之日作为起点和终点,以偏股混合型基金指数 (885001.WI)为测算对象,来看看震荡下行又艰难攀升的市场中,定投到底会带来怎样的结果。

为方便计算,自2007年11月开始,每月第一个交易日投入1000元直到2015年6月12日,总计92期,并在2015年6月12日赎回。

注:定投区间为自2007年11月起至2015年6月,每月第一个交易日买入1000元偏股混合型基金指数,定投份额=1000/当月第一个交易日偏股混合型基金指数收盘价,定投总成本=1000*定投总期数,定投总份额=每月定投份额之和,最终市值=定投总份额*统计区间内最后一个交易日(2015.06.12)偏股混合型基金指数收盘价,总收益=最终市值-总成本,收益率=总收益/总成本。年化收益计算公式为[(投资内收益/本金)/投资天数]*365×100%。

一次性投资收益为统计区间内最后一个交易日(2015.06.12)偏股混合型基金指数收盘价除以统计区间内第一个交易日(2007.11.01)偏股混合型基金指数收盘价再减去1。

通过真实的数据测算,两大事实浮出水面:

长期持有基金是赚钱的,在同期间内上证综指下跌13.24%的表现下,一次性持有基金的收益高达72.08%;(数据来源:Wind,统计区间:2007.11.01-2015.06.12)

定投则在已有的赚钱效应之上进一步优化,其收益为一次性投资的1.82倍,效果显著。此外,和一次性投入92000元相比,每个月分批投入1000元给投资者带来的现金流压力可以说大幅削弱。

投资是一场漫长的旅行,其间繁花与荆棘相伴、收益与波动共存。巧妙启用定投,学会与波动相处,或许能在这条路上行稳致远。

诺德基金自2006年成立以来,坚持“以稳健的投资管理,为客户提供卓越的理财服务”的使命,秉承着“稳扎稳打、自我革新”的经营理念,崇尚“以人为本”的用人宗旨,以价值创造为根本出发点,以市场为导向,以客户为中心,努力为客户创造稳定且持续的“低风险收益”,从而获得客户的长期信任和托付,用实际行动践行“一诺千金、厚德载物”的企业文化。作为专业的资产管理公司,诺德基金管理有限公司始终坚持完备的风险控制体系,积极引进国内外各大领先的风险系统和方法,切实履行对投资管理人的信托责任,保护每一位投资者的切身利益,致力于打造一家富有独特竞争能力、受投资者尊敬的现代资产管理公司。一诺千金,以专业得信任;厚德载物,以品德共发展。这是诺德的承诺,更是诺德的宣言。