(原标题:美联储降息预期+AI需求双轮驱动,有色矿业再度走强)

11月28日,有色金属板块盘中再度走强,矿业ETF(159690)涨1.52%,成分股中,盛新锂能涨超7%,兴业银锡、永兴材料、华友钴业、赤峰黄金、中矿资源等涨超3%。

据财联社11月28日消息,CME“美联储观察”数据显示,美联储12月降息25个基点的概率为86.9%,维持利率不变的概率为13.1%。美联储到明年1月累计降息25个基点的概率为67.3%,维持利率不变的概率为9.6%。

工业金属方面,国泰海通认为,2026年美联储降息带来的流动性宽松和A股投资带来的实物需求上升共同推升基本金属需求,而以铜铝为代表的基本金属在矿产、冶炼等方面受到限制,预期工业金属的价格中枢将稳步上升。

渤海证券指出,在全球能源结构深度调整时代背景下,风电和光伏的发展、相应电力电网的建设、新能源汽车的发展将长期支撑新能源领域的用铜需求。同时,AI的发展也带动了数据中心用铜和高速铜连接的新需求。

贵金属方面,国泰海通观点认为,在“去美元化”的长期趋势下,部分国家降低外汇储备中美债占比、增持黄金的驱动持续存在。而美联储的降息周期带来的流动性宽松,在一定程度上加速了这一进程。

稀有金属方面,银河证券指出,万物电驱时代,稀土永磁新能源等传统需求长期稳定增长,人形机器人与低空经济等新型需求即将发力。国内稀土供给管控进一步强化,政策落地行业集中度再提升,出口管控强化国内稀土产业链全球垄断地位,稀土价格有望稳步上行,稀土磁材企业盈利能力明显改善。稀土反制作用有效性凸显,战略价值抬升拉动稀土行业估值提升。

今年以来,有色金属板块表现强势。截至最新收盘日,有色金属板块年内涨幅68.86%,位居申万一级行业首位。矿业ETF(159690)跟踪的中证有色金属矿业指数年内涨幅达78.50%,相对弹性更佳。

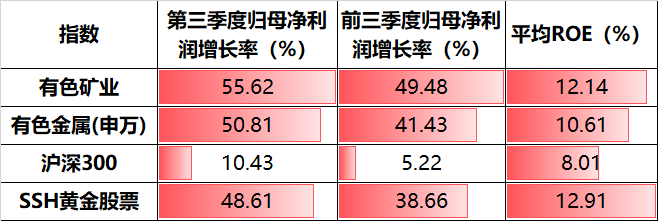

从基本面来看,据Wind数据统计,2025年前三季度,有色金属行业归母净利润同比增长41.43%,其中,第三季度同比增幅进一步扩大至50.81%。中证有色金属矿业指数盈利弹性优势更大,前三季度、单季度归母净利润分别为49.48%、55.62%。

来源:Wind,截至2025.9.30

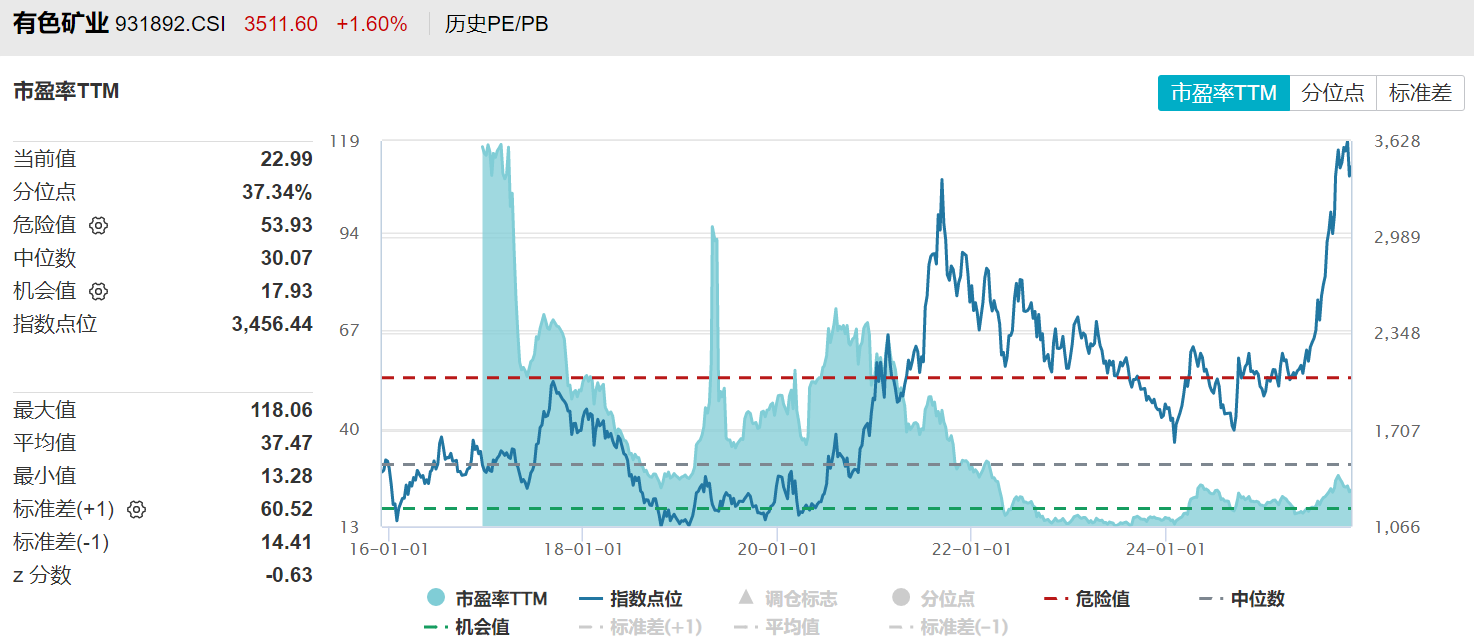

从板块估值来看,中证有色金属矿业指数最新估值22.99倍PE-TTM,位于37%历史分位数,年内估值扩张约24%。

来源:Wind,截至2025.11.27

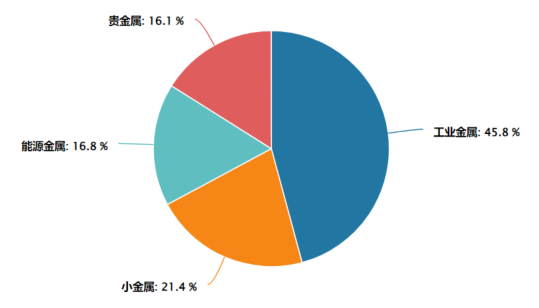

中证有色金属矿业指数覆盖工业金属、贵金属、能源金属、小金属等细分行业,一篮子配置特性能够有效分散单一品种的价格波动风险。此外,在能源转型(电动车、光伏)、AI算力建设、全球宽松政策的共同推动下,资源需求或具备长期支撑。

来源:Wind,截至2025.10.31