证券之星消息,日前长盛可转债债券C基金公布二季报,2024年二季度最新规模0.54亿元,季度净值涨幅为1.37%。

从业绩表现来看,长盛可转债债券C基金过去一年净值涨幅为-12.82%,在同类基金中排名1000/1030,同类基金过去一年净值涨幅中位数为0.35%。而基金过去一年的最大回撤为-18.32%,成立以来的最大回撤为-37.13%。

从基金规模来看,长盛可转债债券C基金2024年二季度公布的基金规模为0.54亿元,较上一期规模5697.6万元变化了-259.12万元,环比变化了-4.55%。该基金最新一期资产配置为:股票占净值比8.29%,债券占净值比113.63%,现金占净值比1.59%。从基金持仓来看,该基金当季前十大股票仓位达4.4%,第一大重仓股为润泽科技(300442),持仓占比为0.75%。

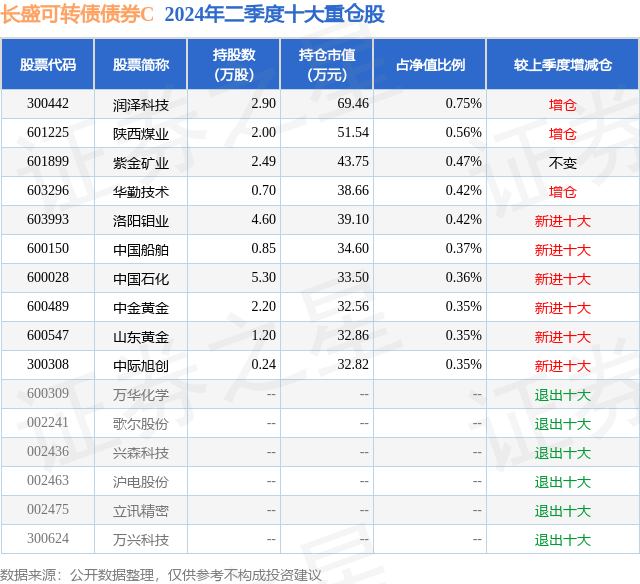

基金十大重仓股如下:

长盛可转债债券C现任基金经理为杨哲。其中在任基金经理杨哲已从业6年又42天,2018年6月11日正式接手管理长盛可转债债券C,任职期间累计回报为24.63%。目前还管理着7只基金产品(包括A类和C类),其中本季度表现最佳的基金为长盛稳怡添利债券A(007833),季度净值涨幅为1.52%。

对本季度基金运作,基金经理的观点如下:1、报告期内行情回顾报告期内,宏观经济继续转型,外需保持较强韧性,制造业投资较快增长,但房地产投资下滑、居民消费偏弱、基建投资增速较慢。5月和6月PMI指数再度降至收缩区间,显示当前经济改善基础尚不稳固。4月政治局会议提出加快财政支出、研究地产去库存等,其后相关政策陆续出台。报告期内,债券市场整体延续牛市行情,利率整体继续下行。4月下旬,央行提示长债风险,债市收益率显著上行,10年期国债活跃券调整幅度达到13bp;之后受经济修复较慢、资金宽松、配置力量较强等因素影响,债市收益率继续下行。报告期内,A股市场先涨后跌。从申万一级行业指数看,仅银行、公用事业、电子、煤炭、交运行业指数上涨,其余多数行业指数均为下跌,其中传媒、商贸、社服、计算机等行业指数跌幅较大。可转债方面,转债市场整体跟随股市先涨后跌。4月和5月理财、保险等增量资金抬升转债估值,叠加股市有所上涨,转债整体有所上涨;6月,受评级下调、监管问询函等因素扰动,叠加股市震荡调整,转债市场有所调整,尤其是弱资质转债普遍出现较大跌幅。2、报告期内本基金投资策略分析报告期内,在经济动能切换、出口需求改善、财政政策适度发力局面下,可转债行业配置适度分散化,减持了部分弱资质个券、高价转债和高溢价率个券,主要配置均衡型和高性价比标的;同时,股票个股选择更重视盈利确定性和估值安全边际。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。