证券之星消息,日前信澳恒盛混合A基金公布三季报,2024年三季度最新规模0.65亿元,季度净值涨幅为5.32%。

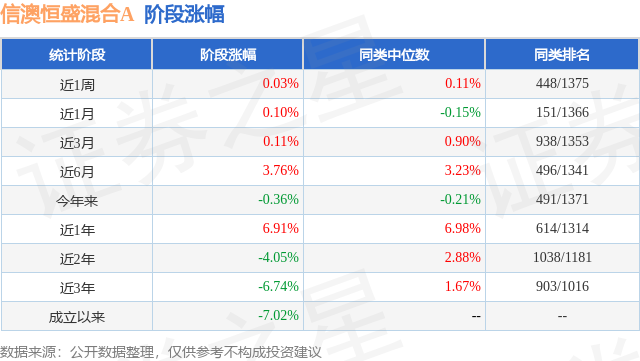

从业绩表现来看,信澳恒盛混合A基金过去一年净值涨幅为1.15%,在同类基金中排名1131/1322,同类基金过去一年净值涨幅中位数为4.43%。而基金过去一年的最大回撤为-10.34%,成立以来的最大回撤为-19.3%。

从基金规模来看,信澳恒盛混合A基金2024年三季度公布的基金规模为0.65亿元,较上一期规模6445.19万元变化了27.46万元,环比变化了0.43%。该基金最新一期资产配置为:股票占净值比36.46%,债券占净值比48.44%,现金占净值比18.87%。从基金持仓来看,该基金当季前十大股票仓位达29.12%,第一大重仓股为中金公司(03908),持仓占比为5.19%。

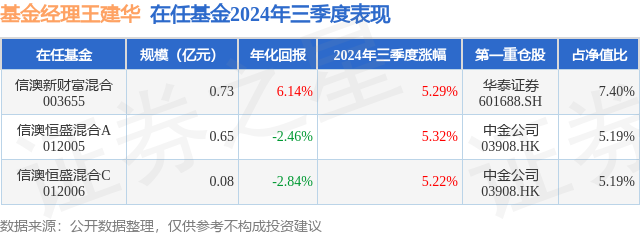

信澳恒盛混合A现任基金经理为王建华 马俊飞 李德清。其中在任基金经理王建华已从业3年又160天,2021年9月28日正式接手管理信澳恒盛混合A,任职期间累计回报为-7.39%。目前还管理着3只基金产品(包括A类和C类),其中本季度表现最佳的基金为信澳恒盛混合A(012005),季度净值涨幅为5.32%。

对本季度基金运作,基金经理的观点如下:1、投资策略基金在本季度运作中延续前期策略,即自上而下的宏观驱动为主,叠加货币、信用周期和产业、库存周期的判断进行辅助,并综合投资标的性价比和未来趋势判断,进行决策。在本策略框架下,3季度基金运作面临的局面较复杂,市场从弱现实、弱预期,切换到了弱现实、强预期。从宏观数据看,国内宏观经济增长的动能延续放缓:1、官方PMI在9月小幅改善至49.8,依旧处于景气水平之下,M1同比进一步下行至-7.4%;2、社融增速也下行至8%,主要支撑来自于政府债券的加快发行,在政府债同比16.4%的高增速背后,是企业债券和信贷增速均转弱;3、消费和投资在8月延续转弱,国内经济出口支撑明显。看9月通胀数据,PPI同比-2.8%、CPI0.4%,总体来看,宏观经济暂未从数据上证实改善。再从产业、库存、货币信用周期等中观维度去观察,总体也是预期先行。从产业链的盈利分布看,中下游(制造、消费)等收入、盈利驱动的行业表现一般,盈利分布依旧倾向于上游;从库存和企业经营来看,截止8月维持累库存和经营偏弱;从货币周期来看,当下依旧处于宽货币向款信用传导的前期,且实际利率总体依旧偏高;从上市公司的3季度盈利预期来看,也是电子、通信等偏成长行业占优。落实到3季度的投资上,股债等投资标的呈现如下特征:1、债券在9月份创下较低的绝对收益水平,且同时期限利差、尤其是信用利差压缩到历史极低水平;2、9月政策调整前,股票ERP打到2倍标准差、且成交缩量;3、9月政策调整公布后,市场剧烈波动。总体来看,风险资产在9月走完了较剧烈的估值修复过程,同期债券调整并利差走阔。综合上面的分析,基金总体维持稳健积极的策略,即在9月之前总体维持较低的权益持仓,且积极参与利率债交易,债券久期锐度显著;权益类资产在政策转向中积极提升仓位,且债券进行了稳健防守。2、运作分析基金三季度资产配置上还是积极操作,但行情演绎过于迅速,交易层面还有改进空间。9月份之后,考虑债市行情演绎较极端,择机减持了中长端利率,替换了短利率;同期,在权益市场积极加仓。对于后市,认为股票和债券的判断操作、都将进入混沌、困难期。从权益角度来看,估值已修复、业绩未改善、行业轮动加速、海外风险加剧;从债券角度来看,实际资金成本迟迟高于基准利率、货币当局稳经济诉求强、居民资产配置波动放大。后续,短期将密切关注外部环境变化和内部财政政策落地,中期还是要回归到地产“企稳”成色、外部的贸易货币环境和内部自循环的信心上;而上述三方面,也是我们一直关注的时间维度上近、中、长期的博弈点;即过去的地产脱敏、当下的经济体间脱钩和长期内外双循环后的人民币国际化脱锚。基于近期的密集政策公布,总体可以确定当局诉求已转向;但同样,面对复杂的外部环境和内部政策落地、评估和反馈再改进的过程,将是一个漫长的过程。而我们的展望,依旧是长期不悲观、短期不侥幸。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

相关新闻: