证券之星消息,日前鹏华优质治理LOF基金公布三季报,2024年三季度最新规模5.54亿元,季度净值涨幅为10.53%。

从业绩表现来看,鹏华优质治理LOF基金过去一年净值涨幅为-0.21%,在同类基金中排名3049/3979,同类基金过去一年净值涨幅中位数为5.4%。而基金过去一年的最大回撤为-27.09%,成立以来的最大回撤为-61.32%。

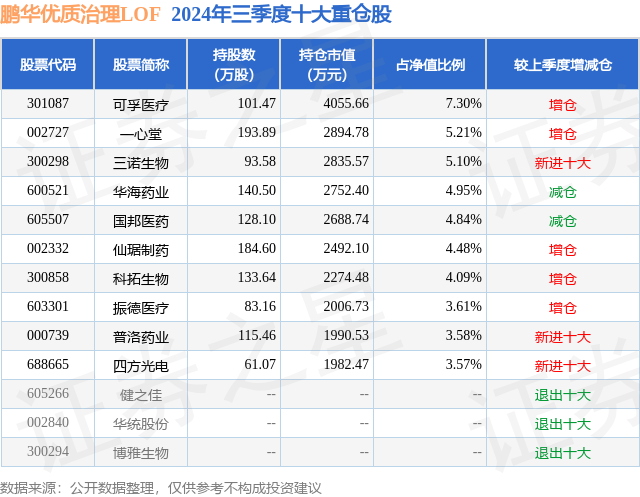

从基金规模来看,鹏华优质治理LOF基金2024年三季度公布的基金规模为5.54亿元,较上一期规模5.06亿元变化了4778.79万元,环比变化了9.44%。该基金最新一期资产配置为:股票占净值比92.73%,无债券类资产,现金占净值比9.56%。从基金持仓来看,该基金当季前十大股票仓位达46.73%,第一大重仓股为可孚医疗(301087),持仓占比为7.3%。

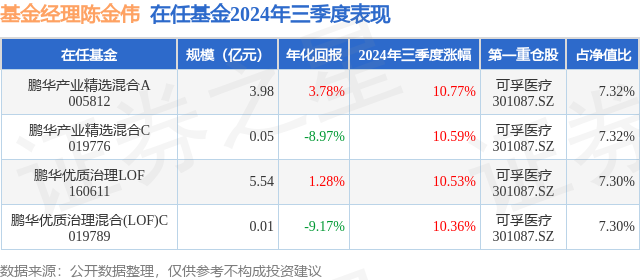

鹏华优质治理LOF现任基金经理为陈金伟。其中在任基金经理陈金伟已从业3年又118天,2023年11月9日正式接手管理鹏华优质治理LOF,任职期间累计回报为-7.13%。目前还管理着4只基金产品(包括A类和C类),其中本季度表现最佳的基金为鹏华产业精选混合A(005812),季度净值涨幅为10.77%。

对本季度基金运作,基金经理的观点如下:绝大部分基于基本面的投资大体可以分为三个要素:估值、景气度、公司质地。对应的是深度价值策略、趋势(产业趋势)投资、以及成长投资策略,假设每个投资者总共有100分,需要将100分分配给这三个要素。极度看重产业趋势的投资者,会把大部分分数给产业趋势,选出来的标的多属于新兴行业;深度价值投资者会特别看重估值的重要性;成长投资策略会特别强调好生意好公司、长坡厚雪的重要性。从我们的角度,我们愿意把50分给好公司,40分给低估值,10分给产业趋势。首先,我们是成长股投资,投资的是扩张的行业和公司,并且我们相信优秀公司的力量,只不过我们对于优秀公司的定义不限于核心资产,所有治理结构完善,对小股东相对友好、在细分行业内具有竞争力,行业天花板没有见顶并且持续扩张的公司都在我们的选股范围中。其次,我们比较看重估值的重要性,估值的重要性在于即使判断出现失误,损失也是有限的,高估值意味着苛刻的假设,这些假设在长时间看来未必是能够实现的,尤其是时间越长,看错的可能性就越大,我们比较看重估值也是认识到自身研究的局限性,接受自己的不完美。再次,我们认同产业趋势的价值,产业趋势意味着增量市场空间,在增量市场下,企业更有可能实现扩张避免陷入内卷,但产业趋势确定性不等同于公司的确定性,尤其是确定的产业趋势会带来确定的供给增加,确定的供给增加会冲击现有公司的确定性,因此我们把产业趋势放在相对靠后的位置。以上三者是有顺序的,我们的顺序是好公司、低估值、产业趋势,分配权重是50%,40%,10%。此外,我们提供的是一个基于A股(部分产品包含H股)的主观多头策略投资工具,我们的选股策略可以概括为“低估值成长”,我们的产品包含两点假设:1.世界会越来越好;2.资本市场长期能够反映企业内在价值。这两个假设我们不去质疑,而基于这两个假设带来的短期波动我们也不试图去避免。我们认为长期看,持有权益资产好于持有现金,因此除了在极端情况下,我们很少做仓位方面的择时。回顾2024年前三季度,涨幅靠前的行业主要集中在高股息相关行业,成长的少数亮点集中在出海。涨幅前十行业可以概括为红利+外需(也包括海外科技映射),而内需相关的成长行业普遍表现不佳。割裂的市场反应出当下的主流叙事:企业再投资或已经无法实现有效增长,市场长期信心不足,认为增长不可持续,尤其是内需相关行业。“红利好于成长,出海好于内需”是今年前三个季度的主旋律。市场今年第一条主线是红利。对于红利和成长,我们之前有两个判断:1.我们不认为单纯的红利投资会成为A股的长期主流。2.红利本身谈不上高估,主要是机会成本问题,随着红利股的不断上涨和成长股的无差异下跌,我们认为作为主动权益类公募基金产品,当下买入红利资产的机会成本非常高。更加重视股东回报是大势所趋,但是股东回报不仅仅等同于分红收益,尤其是相当一部分贴了红利标签的股票,长期的盈利其实并不稳定,如果说几年前我们将成长股的盈利增长不断线性外推是低估了未来的不确定性,当下我们寄希望于很多被我们贴上红利标签的公司,盈利和分红意愿能长期稳定,我认为同样是低估了未来的不确定性。9月底以来随着政策预期转向,市场大幅反转,站在当下,我们不试图猜测9月底的行情是反弹还是反转,并基于此衍生出如果反弹就如何应对,如果反转如何操作,什么弹性大之类的问题。但是政策转向对我们而言的意义在于,市场能用一个更正常的审美,更长期的可持续经营的视角,来评估公司的价值,这也有助于我们持有的成长类公司被价值发现。以今年二季报为例,有接近800家上市公司收入利润创近五年(20年-24年)新高,有接近300家公司二季度收入创历史新高,且增速超过20%,但是利润下滑。如果我们把以上这些公司定义为在成长的话,在所谓的“内忧外困”中,5000多家上市公司中,至少有20%的公司是在成长的,包括一部分科技、医药、消费、制造的龙头,更多的是大量不知名的小市值公司,而市场今年以来几乎不给这些盈利增长正反馈,我们看好的很多长期有可持续增长的公司,股息率已经高于一般意义上的红利股,我们统计的二季度收入利润创近五年新高的公司中,被贴上“红利”标签的公司仅有不到10家。也就是说,很多“成长”的“红利”也不差,但是大部分“红利”可能真的没什么”成长”。我们认为,要么是部分红利股被高估了,要么是部分成长股被低估了。9月底之前,市场上充斥着一些莫名其妙的看空理由,各种负面信息被无限放大解读,一个正常新闻里面的一个用词的差异都会被解读成一个重磅利空。市场不愿意相信任何第二年以后发生的事。但是现在,抛开是不是牛市之类的问题,我们至少可以去抬头看看,明年这个行业或者公司会怎样,后年会怎样。2020年底,对于“长坡厚雪”的赛道,市场普遍用2025年甚至2030年的盈利来预测空间,但是现在已经来到2024年底,为什么市场反而不敢做2025年的盈利预测了。市场今年第二条主线是外需,对于出海,我们保持学习关注但暂时维持相对谨慎态度,我们看好出海的成长,并有一些配置,比如我们超配的原料药行业和一些科技行业,其实很大一部分需求就是来自于海外。但是当下,内需成长的确定性更高,且商业模式更优,同时估值还更低。对我们来说,出海的优先级会相对靠后,在估值折价足够的情况下,我们会配置。我们认为市场对内需的偏见孕育着巨大的机会,我们认为即使不考虑政策转向,内需的结构性亮点并不少,很多行业和公司已经在好转了,而市场对于内需的一致性悲观,提供了很好的价格。关于内外需股票今年以来的分化表现,除了短期的景气度跟踪,我们在想的问题是:为什么过去给内需高估值?这些因素是否发生了逆转?我们总结有三方面原因:(1)过去中国经济增长快,是发展中经济体,类似于一个成长性行业给成长股估值,而海外大多数国家是成熟经济体,类似于一个成熟行业,应该给价值股的估值。这一点确实发生了一定变化,未来我们要接受增长中枢降速带来的估值下行压力。但是中国很多行业,无论是横向的市场空间(一个内陆省份市场可能超过很多单一国家的市场),还是纵向的产业链条很长,即使长期总量增长中枢下降,长期的成长机会也不会少。(2)商业模式可控性,稳定性:这一点基本没变化。比如很多好的商业模式,只有在内需的场景下才容易实现闭环,如品牌消费的“占领消费者心智”的前提就是文化的认同。哪怕相对同质化的制造业,在深圳或者苏州建一个工厂,并管理好一批中国工人,以及处理好和地方政府的关系,难度要远远小于在墨西哥或者越南建一个工厂,管理好当地工人,并处理好和当地政府的关系。此外,出海也需要适应国际化的管理体系。“出海”绝不简单等同于把产品卖到海外,或者在海外建个工厂。(3)对于投资者可研究,可感知,可跟踪:比如当下内需差,我们有感知,每个人都能找到无数的利空,但是对于海外的需求,我们是怎么感知呢,我们如何评估每一个出海国家的长期经济发展潜力,地缘政治风险,以及如何跟踪验证呢?到目前为止,我们没有找到很好的办法。内需不景气是一个既成事实,但是因为短期的不景气,市场没有给长期盈利的稳定性,以及长期成长性充分定价。因此,我们看好出海这个方向,但是我们觉得考虑出海的不确定性,出海业务在我们的估值体系中是相对折价的,以及需要更深入的研究来。反而是内需,即使不考虑政策转向,很多行业在今年以来已经体现出拐点和复苏的线索了,只是市场贴标签性地选择性无视。1.我们非常看好医药,理由在此不赘述,我们主要看好院外需求相关的医疗器械、药店,院内需求相关的创新药、创新器械,上游制造属性的原料药、低值耗材、生命科学上游。我们与很多医药同行交流发现,医药行业的很多担忧其实只是没有以前那么好,但是从供需两侧,仍然优于大部分行业,横向比较优势仍然突出,但是估值水平更低。我们很少在单一行业集中很大仓位,但是医药确实是我们能看到的非常稀缺的方向,这个行业有最大比例的没有躺平的公司,更刚性的需求,更好的商业模式,同时估值也很低。2.我们看好内需中的性价比消费、银发经济、TMT的一些细分领域。3.随着9月下旬以来,大盘成长股的快速反弹,我们将增加中小盘公司的挖掘力度,A股现在有5000多家上市公司,其中4000多家公司在100亿以下,都是小市值的范畴。我们当下并不看好小市值这个风格,但是这4000多家公司分布在各个行业,方差极大,有很大的挖掘空间。这里面可能大部分都没什么投资价值,是很多人眼中的“妖魔鬼怪”,但是即使只有5%,也有200个公司。但是我认为是未来挖掘超额收益的重要领域,尤其是并购重组将会给很多公司带来新的增长。从我们发现的基本面线索来看,这些公司在医药、科技等领域密度相对较高。即使经过9月下旬的大幅上涨,成长股也是整体低估的,当市场开始重新用相对长期的视角去评价公司,很多公司过去若干年的积累就会被逐渐发现。展望未来一年左右时间,我们对于绝对收益和相对收益都非常乐观。这是综合考虑我们持仓公司所处盈利周期位置、长期成长性和估值水平,做出的判断。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。