证券之星消息,日前信澳业绩驱动混合A基金公布三季报,2024年三季度最新规模0.31亿元,季度净值涨幅为6.01%。

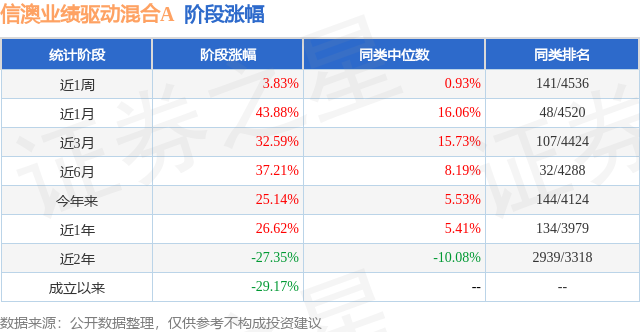

从业绩表现来看,信澳业绩驱动混合A基金过去一年净值涨幅为26.62%,在同类基金中排名134/3979,同类基金过去一年净值涨幅中位数为5.4%。而基金过去一年的最大回撤为-27.68%,成立以来的最大回撤为-57.74%。

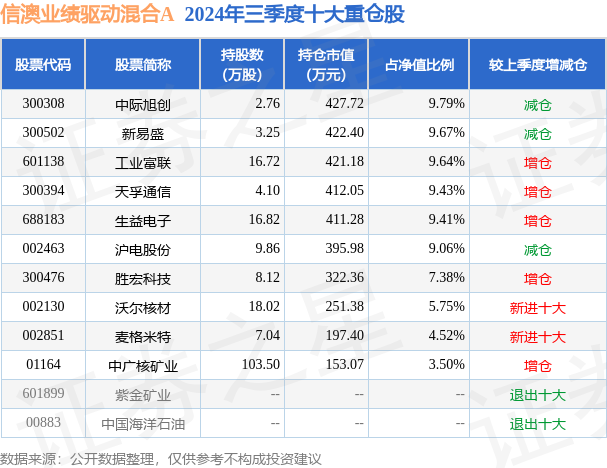

从基金规模来看,信澳业绩驱动混合A基金2024年三季度公布的基金规模为0.31亿元,较上一期规模2940.94万元变化了157.05万元,环比变化了5.34%。该基金最新一期资产配置为:股票占净值比94.78%,无债券类资产,现金占净值比8.44%。从基金持仓来看,该基金当季前十大股票仓位达78.15%,第一大重仓股为中际旭创(300308),持仓占比为9.79%。

信澳业绩驱动混合A现任基金经理为刘小明。其中在任基金经理刘小明已从业4年又47天,2022年8月25日正式接手管理信澳业绩驱动混合A,任职期间累计回报为-29.17%。目前还管理着2只基金产品(包括A类和C类),其中本季度表现最佳的基金为信澳业绩驱动混合A(016370),季度净值涨幅为6.01%。

对本季度基金运作,基金经理的观点如下:3季度国内外市场波动率明显加大,A股经过两个半月的持续阴跌之后9月下旬在政策刺激下突然猛烈上涨,主要反应投资者对国内经济和政策极度悲观之后的情绪反转。海外市场方面,7月中下旬开始特朗普遇刺、美国宏观数据触发衰退交易,叠加日元carrytrade反转导致市场大幅震荡。与此同时,英伟达的Blackwell芯片推迟发酵,导致海外科技股大幅下跌,A股相关产业链股票也在7月下旬-9月上旬经历了大幅回撤。组合三季度主要持仓还是以英伟达算力产业链股票为主,以及部分受益于美联储降息的金属和高股息红利股票为辅。在三季度英伟达和产业链股票大幅回撤的过程中,基金经理反复从行业和公司基本面出发验证判断,认为芯片推迟的影响不大、而行业基本面并未发生供需反转,因此选择坚定持有相关股票。进入9月以后,随着英伟达产业链利好逐步出现、确定性提升,以及整体市场的流动性改善,相关股票相继突破历史新高。展望后续,随着英伟达“大单品”GB200的持续放量,预计美股和A股相关公司业绩持续释放,股价有望继续突破;同时,随着产业链推进,越来越多A股港股公司陆续进入英伟达或者北美算力产业链,也给组合投资提供了更多选择。8月中旬之后,高股息板块在A股港股中不断“缩圈”,也越来越拥挤,体现了投资者在悲观情绪下四处“躲藏”的心态。与此同时,成长股板块(如港股互联网龙头等)的估值和确定性却在不断提升,因此组合在三季度内逐步减仓了红利板块,并将部分仓位转移到港股互联网龙头等。9月下旬,国内经济托底和刺激政策陆续出现,随着资本市场流动性逐步宽裕、经济基本面企稳向上,我们对A股港股整体市场保持乐观,会继续在市场中寻找结构性机会进行投资,希望为持有人创造收益。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。