证券之星消息,日前长盛中小盘精选混合基金公布三季报,2024年三季度最新规模0.14亿元,季度净值涨幅为9.08%。

从业绩表现来看,长盛中小盘精选混合基金过去一年净值涨幅为10.71%,在同类基金中排名607/2261,同类基金过去一年净值涨幅中位数为5.1%。而基金过去一年的最大回撤为-17.88%,成立以来的最大回撤为-54.85%。

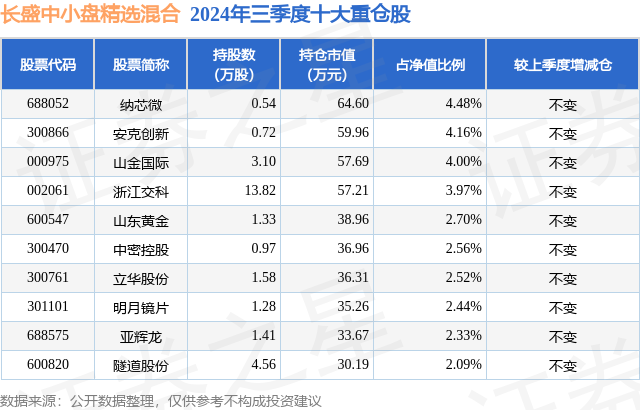

从基金规模来看,长盛中小盘精选混合基金2024年三季度公布的基金规模为0.14亿元,较上一期规模1287.55万元变化了155.18万元,环比变化了12.05%。该基金最新一期资产配置为:股票占净值比90.81%,无债券类资产,现金占净值比12.09%。从基金持仓来看,该基金当季前十大股票仓位达31.25%,第一大重仓股为纳芯微(688052),持仓占比为4.48%。

长盛中小盘精选混合现任基金经理为陈亘斯。其中在任基金经理陈亘斯已从业5年又152天,2019年5月30日正式接手管理长盛中小盘精选混合,任职期间累计回报为15.8%。目前还管理着13只基金产品(包括A类和C类),其中本季度表现最佳的基金为券商LOF(502053),季度净值涨幅为43.04%。

对本季度基金运作,基金经理的观点如下:2024年三季度A股市场前期延续了二季度的下行趋势,主要是受到投资者风险偏好持续萎缩的影响。虽然经济体系中流动性依旧充裕且利率水平不断创新低,但由于国内处于化解地方债务和房地产行业出清的过程中,投资者整体对于这一态势的持续时长担忧加深,货币流转活力不足。但其后在9月底的政治局会议上,中央针对当前形势做出了果断坚决的战略指引和政策部署,要求充分激发全社会推动高质量发展的积极性、主动性、创造性,推动经济持续回升向好。随后经济金融主管部门发布一系列政策旨在激活市场预期,引入新的流动性支持机制对上市公司的合理估值水平进行呵护,使得市场快速恢复了信心和流动性。但在各类媒体纷杂的解读下,市场交易情绪被过分放大。我们在当下应该多一分冷静,因为市场的长期运行本质是依靠上市公司的业绩增长及其预期提升,9月底开始的行情更多是对前期不切实际的悲观认知的一次大幅矫正,后续我们需要保持耐心和信心,跟随财政等相关政策对风险化解和经济增长的逐步推动,并动态调整我们的投资方向。在这一转变过程中,红利类风格的股票依然是承接风险偏好由弱转强的重要过渡,而国产替代为主的科技创新类公司在新的并购重组优化等政策的支持下,空间可能被进一步打开,值得精挑细选个股并择机加大配置。组合操作上,我们严格按照基金契约规定的投资策略,重点投资于具有较为确定可预期的持续成长潜力以及财务质量稳健的上市公司,同时考虑组合品种的估值风险和大类资产的系统风险,通过品种和仓位的动态调整降低资产的波动风险。主要超配的因子指标是企业ROE增长率及稳定性、财务安全性、资产周转率和公司治理得分。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。