证券之星消息,日前鹏华长治稳健养老一年持有期混合(FOF)A基金公布三季报,2024年三季度最新规模0.57亿元,季度净值涨幅为3.69%。

从业绩表现来看,鹏华长治稳健养老一年持有期混合(FOF)A基金过去一年净值涨幅为4.06%,在同类基金中排名142/247,同类基金过去一年净值涨幅中位数为4.05%。而基金过去一年的最大回撤为-12.16%,成立以来的最大回撤为-19.45%。

从基金规模来看,鹏华长治稳健养老一年持有期混合(FOF)A基金2024年三季度公布的基金规模为0.57亿元,较上一期规模5924.03万元变化了-232.25万元,环比变化了-3.92%。该基金最新一期资产配置为:股票占净值比2.34%,无债券类资产,现金占净值比7.27%。从基金持仓来看,该基金当季前十大股票仓位达1.83%,第一大重仓股为中国建筑(601668),持仓占比为0.43%。

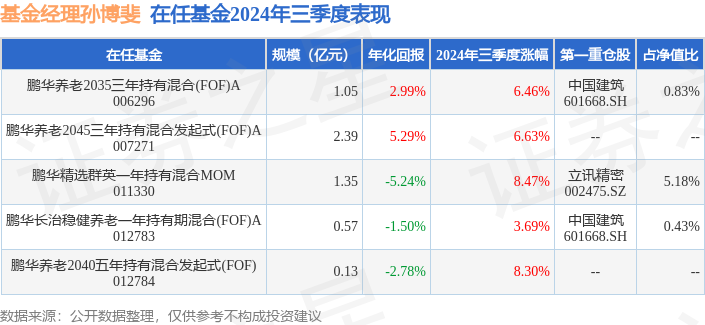

鹏华长治稳健养老一年持有期混合(FOF)A现任基金经理为孙博斐。其中在任基金经理孙博斐已从业2年又173天,2022年5月7日正式接手管理鹏华长治稳健养老一年持有期混合(FOF)A,任职期间累计回报为-3.46%。目前还管理着5只基金产品(包括A类和C类),其中本季度表现最佳的基金为鹏华精选群英一年持有混合MOM(011330),季度净值涨幅为8.47%。

对本季度基金运作,基金经理的观点如下:三季度的大部分时间,市场延续了对于宏观基本面的悲观预期。在资产价格表现方面,利率债收益率不断下行,市场一致预期十年国债收益率年内将下行至2%以下。权益资产延续了去年以来的低波动,上证指数创春节后新低,最近一年超额收益明显的低估值高股息类资产出现回撤。海外资产方面以交易美联储降息预期为主,黄金价格不断新高,美元指数走弱,美股高位波动加剧。国内股债资产价格在9月下旬发生反转,主导因素来自政策一系列务实的定调,以及配套政策的出台。AH两地的权益市场短期内上涨迅猛,结构上成长略优于价值。而债券收益率转为上行。本基金在三季度维持了权益资产的超配,面对A股市场处于历史底部的配置机遇,内部结构上增配了科技成长方向,包括恒生科技、半导体、双创板等,减配了处于相对收益高位的低估值高股息资产。在债券类资产上,本基金对长久期利率债的相关工具品种进行了波段操作,并在9月开始增配可转债基金等偏进攻性品种。展望四季度,市场可能从对政策的较高预期逐渐转向对基本面的现实考量,权益资产波动可能放大,本基金将尽力做好应对。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

相关新闻: